O valor adotado pelo TCU para calcular prejuízos referentes à Pasadena está equivocado

abril 26, 2021 | Categoria: Notícia

O Complexo de Pasadena está estrategicamente localizada em uma área de 466 acres no Houston Ship Channel, Texas, junto à Costa do Golfo dos Estados Unidos. A Refinaria integrante desse Complexo, com capacidade de refino de 110 mil barris de petróleo por dia e fator de complexidade Nelson de 9.4x, está ligada a grandes dutos que se conectam aos principais mercados americanos.

No dia 14 de abril de 2021, o Plenário do Tribunal de Contas da União (TCU) condenou administradores da Petrobras por supostos prejuízos causados pela compra dessa Refinaria pela estatal. O TCU continua alegando a existência de prejuízos originados na avaliação AS IS (como se encontra). O valor do ativo na data da aquisição, em fevereiro de 2006, foi de US$ 718,4 milhões.

O TCU adotou o valor de US$ 186 milhões, constante de um dos 27 cenários de valoração de estudo realizado pela empresa de consultoria texana Muse & Stancil (M&S), que não foi disponibilizado para a Diretoria Executiva ou Conselho de Administração da Petrobras pela Área Internacional, que conduziu as negociações.

É importante mencionar que o modelo desse estudo não seguia os critérios e normas vigentes na Petrobras para a valoração do ativo na negociação de compra. No entanto, mesmo utilizando-se esse modelo, aqui é demonstrado que o TCU cometeu grave equívoco.

Tal modelo calcula o valor de um ativo a partir do valor presente dos fluxos de caixa descontados para dado período (VPFC) . Apresentou-se um cenário detalhado para os 10 primeiros anos e a partir do 11º ano foi adotado o critério de perpetuidade, isto é, o resultado deste ano se repetirá por todos os demais anos.

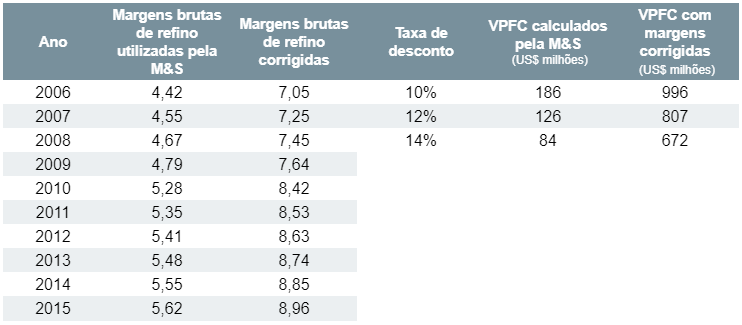

O parâmetro fundamental é a margem bruta da receita anual, que é obtida pela multiplicação da quantidade de barris refinados por ano pela margem bruta obtida por barril refinado. A M&S adotou, para 2006, o valor de US$ 4,42 por barril refinado, valor coerente com o mercado até maio de 2005, evoluindo para US$ 5,62 por barril no final dos dez anos de análise, conforme apresentado na segunda coluna da Tabela 1. Para o estudo realizado em maio de 2005 e com esses parâmetros, um dos cenários da M&S concluiu que o valor da refinaria seria de US$ 186 milhões, para o caso base de taxa de desconto nominal de 10%, conforme mostrado na quinta coluna da mesma Tabela 1. Esse resultado foi considerado como a verdade “AS IS” para a aquisição, que foi aprovada em fevereiro de 2006.

Tabela 1: Margens utilizadas, ajuste de margens reais e VPFC calculados.

VIA FUP

Tag: Conselho de Administração da Petrobrás, Costa do Golfo dos Estados Unidos, Estados Unidos, Houston Ship Channel, M&S, Muse & Stancil, Plenário do Tribunal de Contas da União, Refinaria, TCU, Texas, Tribunal de Contas da União